Article issu du Cercle des analystes indépendants pour Boursorama

Souvent peu évoquée, la saisonnalité des marchés semble pourtant avoir une influence primordiale sur les cours de la bourse. Éric Galiègue revient sur ce phénomène qui influe sur les actions des investisseurs.

Cette année encore, la saisonnalité des marchés a été respectée.

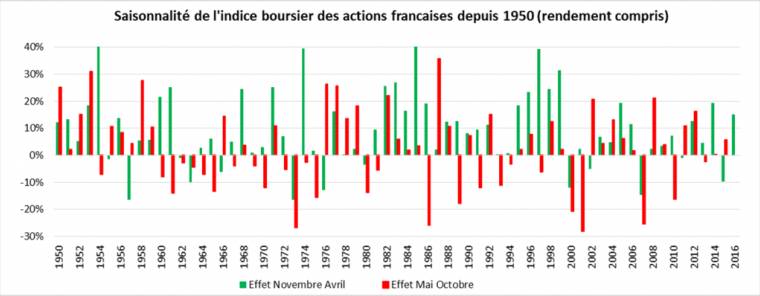

Depuis début novembre 2016, le cours des actions s’est apprécié de 15% environ. On ne peut que constater une des plus flagrantes « market anomalies » sur le marché des actions : pour s’enrichir, il suffit d’acheter début novembre pour vendre fin avril.

À contrario, il ne faut pas acheter pendant la période qui couvre début mai à fin octobre. Le constat est factuel : il existe des « bons » mois pour les actions, comme il existe aussi de « mauvais » mois.

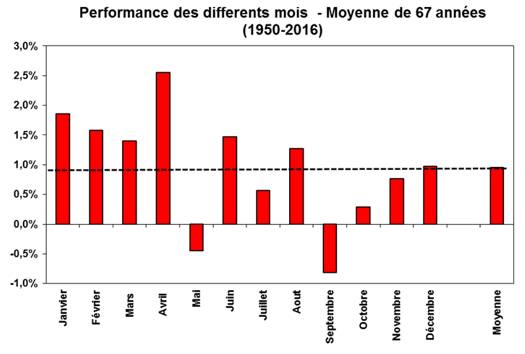

C’est en tous cas ce qu’il ressort d’une analyse systématique de la performance de l’indice des actions françaises de 1950 à 2017.

Source : Factset et VALQUANT

Le meilleur mois pour investir en actions françaises est le mois d’avril.

Sa performance moyenne de 2,6%, est plus de deux fois et demi supérieure à la moyenne des douze mois de l’année.

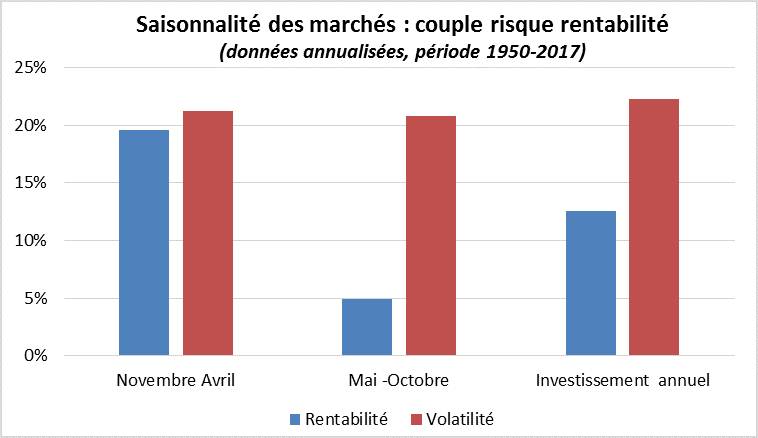

Le pire mois pour investir est le mois de septembre : en moyenne, on perd 0,8% au cours de ce mois. La performance des quatre premiers mois de l’année est largement supérieure à la moyenne. Pour mesurer cette saisonnalité, nous avons imaginé un investisseur qui achèterait début novembre, et revendrait fin avril, et un autre investisseur, qui achèterait début mai et vendrait fin octobre.

La différence de performance est très importante : dividende compris (supposé détacher en juin), l’investisseur « Novembre – Avril » réalise une performance 4 fois supérieure à l’investisseur « Mai – Octobre » !

Source : Factset et VALQUANT

Source : Factset et VALQUANT

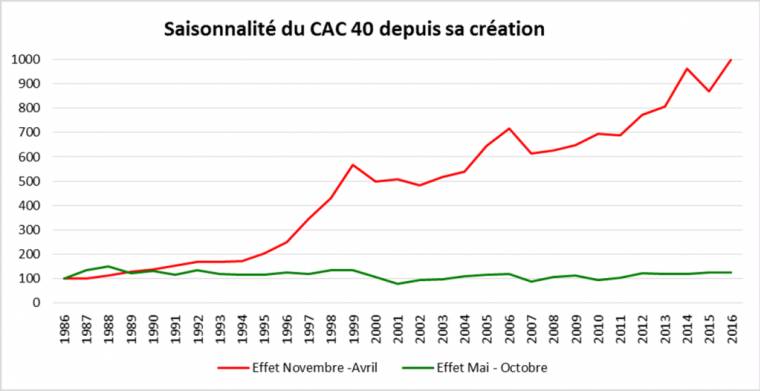

Le cumul sur les 30 dernières années est assez impressionnant, comme le montre le graphique suivant :

Source : Factset et VALQUANT

Pourquoi les actions montent-elles plus volontiers pendant l’hiver que pendant l’été ?

Le marché des actions étant finalement un marché de promesses et d’anticipation, c’est la formation des anticipations qui permet de faire monter les cours, rien d’autre. Or, les anticipations se forment plutôt en fin d’année (anticipation pour l’exercice suivant), et en début d’année.

C’est uniquement lorsque l’anticipation est confrontée à la réalité, à partir de mai (résultat du premier trimestre) jusqu’à octobre (résultat du premier semestre), que les déceptions font baisser les cours. Les analystes financiers ont, en effet, un « biais optimiste » bien connu, qui explique pourquoi la révision moyenne de la première estimation, jusqu’à la publication, est en moyenne, sur longue période, de l’ordre de -8%.

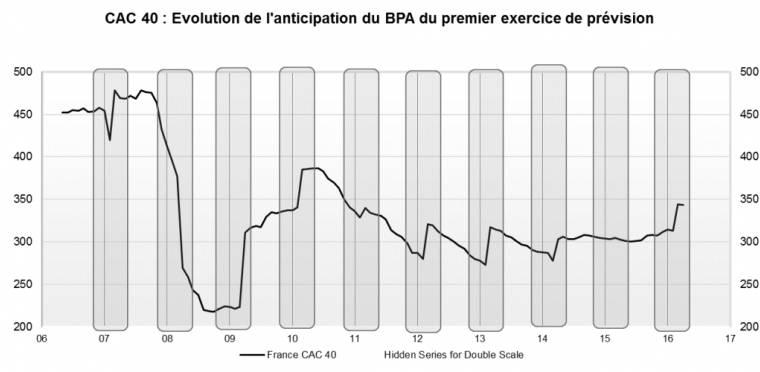

Pour résumer, c’est en hiver que les investisseurs rêvent, et en été qu’ils sont confrontés à la réalité. Le graphique suivant montre depuis 10 ans, la prévision de bénéfice du premier exercice de prévision, pour l’indice CAC40. La zone grisée matérialise la saisonnalité favorable des actions : on y voit la « marche d’escalier » qui correspond au passage à l’exercice suivant, et donc à la hausse anticipée du bénéfice, qui a lieu au cours du premier trimestre.

Cette hausse anticipée favorise l’appréciation du cours des actions. Les zones non grisées sont caractérisées habituellement par une courbe déclinante du bénéfice par action, qui est révisé en baisse, plus particulièrement à partir du mois de mai.

C’est bien cette révision en baisse qui induit une correction du cours des actions…

Source : Factset et VALQUANT

Ainsi va le cycle de la saisonnalité du marché ; malgré la déception récente de l’année écoulée, il forme toujours un nouveau rêve pour l’exercice suivant…

Eric Galiègue – Valquant Recherche – www.valquant.fr

Cercle des analystes indépendants.

Envie de s’essayer à la Bourse ?

Boursorama Banque est la banque adaptée pour faire ses premiers pas en bourse!